相続税を自分で計算する方法|税理士がわかりやすく解説

目次

相続税は、事前に相続対策をしておかないと、高額となり相続人に大きな負担がかかる可能性もあります。

土地や不動産などを相続する場合は、相続税法で決まった方法で評価額を算定する必要があります。

10カ月の申告期限がありますが、早めに相続税額の計算をしておくことをおすすめします。

申告期限を過ぎてしまうと、評価を下げる特例が使用できなかったり、加算税・延滞税などのペナルティが発生したりします。

相続税の計算は複雑ですので、2023年現在の相続税の計算方法についてわかりやすく解説致します。

相続税はいくらからかかる?

相続税は、遺産を相続した場合にかかる税金です。

具体的に課税される金額は、相続した課税対象の財産の総額から基礎控除やその他の控除を引いた金額に課税されます。

基礎控除の計算式は、

基礎控除額 = 3,000万円 + (600万円 × 法定相続人の数)

です。

例えば、両親2人と子供2人の家族で父親が亡くなった場合、

基礎控除は

3,000万円 +( 600万円 × 3人) = 4800万円

となります。

したがって、4800万円を超える相続財産から相続税がかかります。

相続人の死亡を知った日の翌日から10ヶ月以内に、被相続人の住所地を所轄する税務署へ申告と納税をすることが必要です。

申告期限を守らないと、評価を下げる特例が使用できなかったり、加算税・延滞税などのペナルティが発生したりしますので、注意が必要です。

相続税がかからなくても申告が必要な場合がある

| 申告が不要 | 申告が必要 |

|---|---|

|

|

相続税を計算する際、基礎控除以外にも配偶者控除などの控除や特例があります。

ここで注意が必要なのが、これら控除や特例を使用して相続税が0円になったとしても、相続税申告が必要な場合があることです。

具体例は表のとおりですが、使用する控除や特例によって相続税が大きく変わりますので、正確な計算が不可欠となります。

相続税の計算方法

相続税の計算の流れは、おおむね下記のとおりです。

- 全ての遺産を確認して課税価格を算出する

全ての遺産:土地・家屋などの不動産、現金預金、死亡保険金や死亡退職金などのみなし相続財産、3年以内に受けた生前贈与などを含めたものをいいます。 - 課税価格から基礎控除額を差し引く

- 相続税の総額を算出する

- 控除や2割加算の対象者を確認する

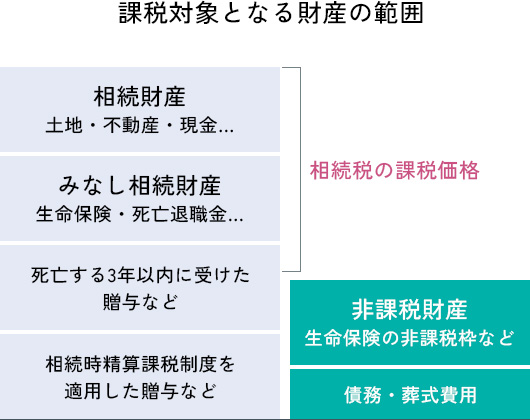

①全ての遺産を確認して課税価格を算出する

まず、全ての財産を確認し、非課税財産、債務・葬式費用を差し引いて、課税価格の合計額を算出します。

土地などの不動産・現預金だけでなく、みなし相続財産と言われる死亡保険金や死亡退職金、死亡前3年以内の生前贈与や相続時精算課税制度を適用した贈与が課税対象となる財産です。

なお、死亡前3年以内の生前贈与や相続時精算課税制度には改正が入っており、2024年から適用されます。

簡単に説明しますと、死亡前3年以内とされていたものが、死亡前7年に改正されました。また、相続時精算課税制度については、原則の暦年贈与と同様に、毎年110万円の基礎控除額が設定されました。

これら贈与制度の詳細については、別のコラムにて解説しておりますので、そちらをご参照下さい。

土地や不動産の評価額の計算方法

相続財産の中に土地などの不動産が含まれる場合、現金など額面通りの価額となる財産と異なる評価方法で計算しなければなりません。

また、計算した評価額をさらに引き下げることができる小規模宅地等の特例などの優遇措置もあります。

相続財産の評価や特例の適用判定は非常に複雑なため、税理士に依頼することをおすすめします。

相続時精算課税制度を適用した贈与とは

相続時精算課税制度は、贈与税制度の一つで、2,500万円までの財産を贈与税を払わずに贈与できる(2,500万円を超える金額は一律20%課税)仕組みです。

例えば、親から不動産2500万円を贈与された場合、その贈与された時点では贈与税は課税されません。

相続の時にその贈与された分を相続財産に加算して、相続税を計算します。

相続財産に加算される時の金額は、相続時の評価額ではなく、贈与時の評価額であるため、これから評価額が増加する自社株式や不動産の生前贈与にメリットがあります。

ただし、手続きや条件を満たす必要があるため、税理士に依頼することをおすすめします。

②課税価格から基礎控除額を差し引く

課税価格から相続税の基礎控除額を差し引き、相続税がかかる相続財産の総額(=課税遺産総額)を求めます。

両親2人と子供2人の家族で父親が亡くなった場合で課税価格が1億円だとすると、基礎控除は3,000万円 +( 600万円 × 3人) = 4,800万円、課税遺産総額は1億円-4,800万円=5,200万円となります。

なお、課税遺産総額が基礎控除額以下となった場合は、相続税申告は不要です。ただし、評価額を下げる特例を適用した結果、基礎控除額以下となる場合は、申告が必要ですので、注意が必要です。

③相続税の総額を算出する

- 課税遺産総額を法定相続分で財産を分けたと仮定して、相続人ごとの取得財産額を算出します。

法定相続分とは、法定相続人が取得する相続財産について、民法に定められた相続割合のことを言います。

具体的な割合については下記の【法定相続分一覧】をご参照ください。 - 相続人それぞれの取得額に決められた相続税率をかけ、控除額を引きます。

税率と控除額は下表をご参照ください。 - 各人の相続税額を合算します。

- 3.で合算した相続税の総額を、相続人が実際に相続した相続割合で按分します。

(計算例)

前提条件:両親2人と子供2人の家族で父親が亡くなった場合。相続財産は5億円。

母は相続せず、子供2人が財産を均等に相続。

- 母:5億円×1/2=2.5億円

2.5億円×45%-2,700万円=8,550万円 - 子A:5億円×1/4=1.25億円

1.25億円×40%-1,700万円=3,300万円 - 子B:5億円×1/4=1.25億円

1.25億円×40%-1,700万円=3,300万円

| 相続税の総額 | 8,550万円+3,300万円+3,300万円=1億5,150万円 |

|---|---|

| 各人の納税額 | 子A:1億5,150万円×2.5億円/5億円=7,575万円 子B:1億5,150万円×2.5億円/5億円=7,575万円 |

法定相続分一覧

※父母どちらかが違う兄弟姉妹(=半血兄弟姉妹)の相続分は、父母の双方を同じくする兄弟姉妹の相続分の2分の1となります。

| 取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | − |

| 〜3,000万円以下 | 15% | 50万円 |

| 〜5,000万円以下 | 20% | 200万円 |

| 〜1億円以下 | 30% | 700万円 |

| 〜2億円以下 | 40% | 1,700万円 |

| 〜3億円以下 | 45% | 2,700万円 |

| 〜6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

④控除や2割加算の対象者を確認する

| 配偶者の税額軽減 | 1.6億円または法定相続分までであれば、相続税がかからない。 |

|---|---|

| 未成年者控除 | 18歳になるまでの年数×10万円までは相続税がかからない。 |

| 2割加算 | 一親等の親族及び配偶者以外の人の場合、相続税が2割増加。 |

計算された相続税について、相続税がさらに加算されたり、反対に控除されたりするケースがあります。

代表的なものは、加算されるものとして相続税が1.2倍になる2割加算、控除されるものとして配偶者の税額軽減(1.6億円または法定相続分までは相続税がかからない)、未成年者控除(18歳になるまでの年数×10万円までは相続税がかからない)などがあります。

詳しい説明については、次項でご説明致します。

配偶者控除

配偶者が相続する財産の1億6,000万円までは相続税が課税されない税額軽減制度です。

なお、相続する財産が1億6,000万円を超えたとしても、法定相続分の範囲内であれば課税はされません。

例えば、亡くなった方の相続財産が1億6,000万円であれば、財産の全てを配偶者が相続しても相続税はかかりません。また、両親2人と子供2人の家族で父親が亡くなった場合で相続財産が5億円だった場合、母親が2億5,000万円を相続しても、相続税はかかりません。

未成年者控除

相続人の中に未成年者がいる場合は、一定額控除されます。これを未成年者控除といいます。

18歳に達するまでの年数1年につき10万円が相続税額から直接控除され、税金を大きく引き下げます。

また、相続税額から控除しきれなかった金額は、未成年者の扶養義務者(配偶者、両親、兄弟など)の相続税額から控除することができます。

例えば、相続人の中に15歳の方がいる場合、未成年者控除額は(18歳-15歳)×10万円=30万円です。

相続税額が20万円だとすると、20万円-30万円=△10万円となります。

この控除しきれなかった金額は、未成年者の扶養義務者の相続税額から控除することができます。

2割加算の対象者

相続税の2割加算の対象者は、相続人が配偶者および1親等内の血族(血がつながっている人)以外の者です。

2割加算対象者は、相続税額が1.2倍で計算されます。

被相続人の養子となった孫(いわゆる孫養子)の場合も同様です。

2割加算の対象者判定は、戸籍を確認するなど、複雑となるため税理士に相談することをおすすめします。

税理士・司法書士・社労士・財務会計・会計・不動産・カンボジア

キークレアグループ一丸となって支援いたします!

092-406-6736

092-406-6736

受付時間:8:30-17:30 / 定休日:土・日・祝日

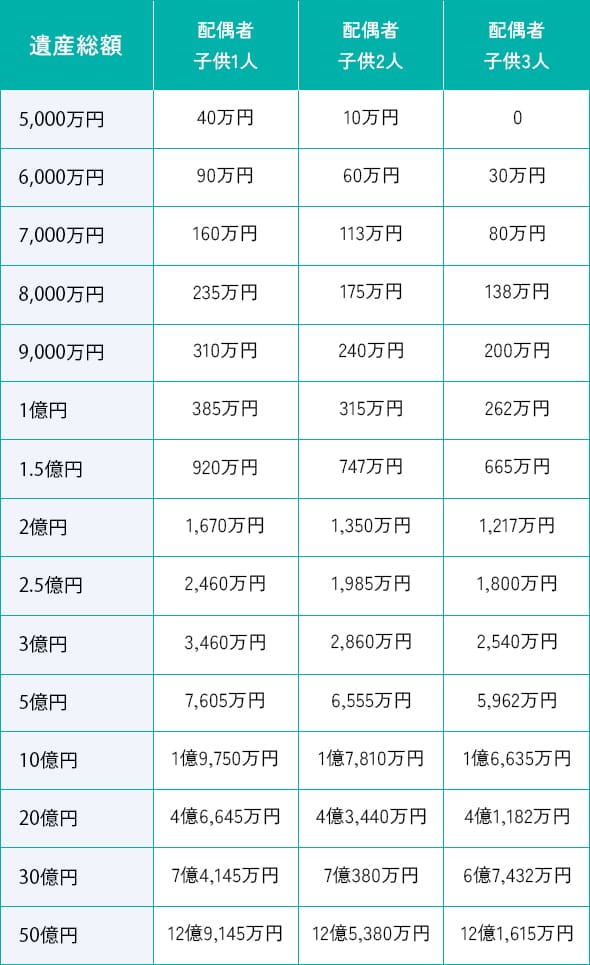

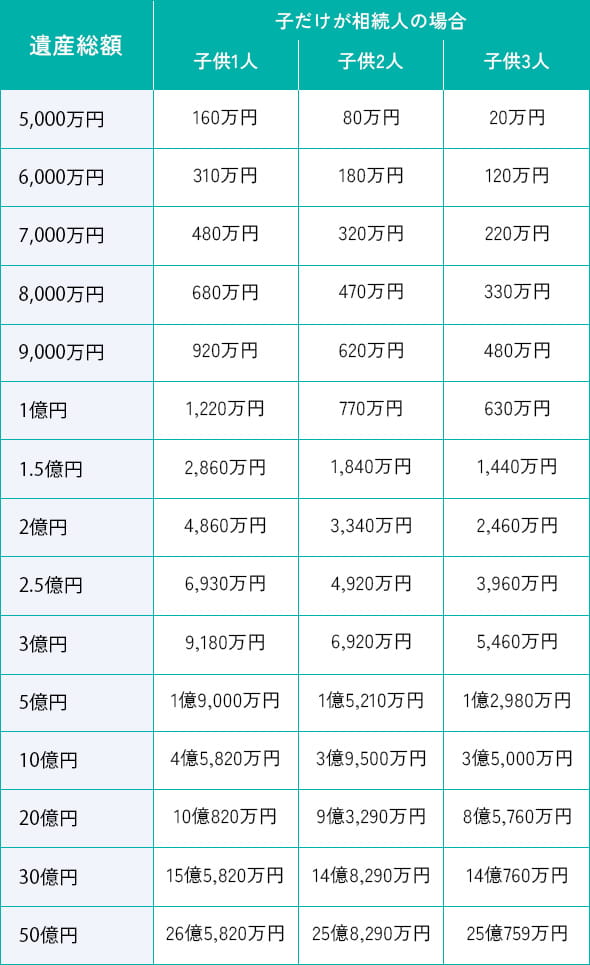

相続税の早見表

配偶者と子が相続人の場合

※法定相続分で遺産分割した仮定として相続税を計算しています。

子だけが相続人の場合

国税庁 相続税の申告要否判定コーナー

国税庁 相続税の申告要否判定コーナー

財産の総額と相続人の数が分かる場合は下記の早見表にて、だいたいの相続税額を確認することができます。

なお、こちらの早見表は配偶者の税額軽減の特例を適用したあとの相続税の総額を表示しています。

また、国税庁のホームページで、相続税額のシミュレーションや相続税申告の要否が判断することができます。

早見表よりも正確な数字を確認されたい場合は、こちらを利用すると良いかもしれません。

相続税対策の必要性

一般的に相続対策になるものとして挙げられるものは主に下記です。

- 生前贈与

生前に相続人に贈与をしておくことで、相続財産を減らすことができます。 - 生命保険の非課税枠の理由

法定相続人一人当たり500万円の非課税枠があるので、現金として所有したまま相続を迎えるよりも、相続税対策になります。 - 養子縁組

法定相続人が増えるため、基礎控除額が一人当たり600万円増えます。相続税がかからない金額が増えます。

これらはあくまで一例であり、相続対策のための手段です。税理士などの専門家に相談し、目的にあった対策をすることが大切です。

複雑な相続税の計算は、キークレア税理士法人にご相談ください。

法人税や所得税の計算方法は、収入から経費を引いた利益に税金が課されるという仕組みですが、相続税は異なります。

亡くなった日時点で所有している財産の評価を一つ一つ行い、法定相続分で分けたと仮定して財産を按分・相続税額を計算、それを合計して、実際の相続割合で再度按分する、という特殊な計算方法です。

計算の流れも複雑な上に、ここまで説明したような控除制度や特例があり、適用要件の判定も必要です。

適用漏れをしますと、あとでやり直しがきかないものもあります。

キークレア税理士法人は豊富な申告実績と万全のチェック体制で申告書作成に取り組んでおりますので、相続税の申告書作成は是非キークレア税理士法人にご相談ください。