遺留分侵害額請求とは?手続きの流れや時効などわかりやすく解説

目次

「遺留分」とは、相続人に対して認められている、遺言書によっても奪うことができない相続財産の一定割合の留保分です。

被相続人は遺言書によって、相続財産を誰にでも自由に継がせることができます。しかし、相続人の生活の保障のために一定の制約があり、民法では相続人のうち、配偶者や子どもなどには最低限の遺産取得を求める権利を認めています。これが遺留分制度です。

不平等な内容の遺言書があっても、相続をあきらめる必要はありません。

遺留分侵害額請求とは

「遺留分侵害額請求」とは、不平等な遺言書によって遺留分を侵害された相続人が、遺留分を取り戻すことで、その権利を「遺留分侵害額請求権」といいます。この場合には、遺留分に相当する「金銭」を取り戻します。財産の現物ではないことに注意が必要です。

また、遺留分が侵害されていても自動的にもらえるわけではなく、侵害した人に請求する必要があります。

遺留分減殺請求との違い

2019年7月の法改正により遺留分減殺請求から遺留分侵害額請求へ名称が変更され、それに伴い次の点が改正されました。

- 現物から金銭へ変更

取り戻せる財産が、財産そのものから金銭の支払いに変更になりました。これによって、不動産の共有は起こらなくなりました。 - 遺留分の計算の基礎となる生前贈与の期間の変更

改正前は相続人がうけた生前贈与は受けた時期にかかわらず計算に含まれていましたが、改正後はトラブルを防ぐため、相続開始前10年間に受けたものに限り、計算に含まれることになりました。

遺留分の侵害が起こるケース

遺留分の侵害が起こるケースとして次の場合があります。

- 遺言書の内容が不公平だった場合

例えば、「長男○○○○に全財産を相続させる」といった内容の遺言書などです。 - 遺贈が行われた場合

遺贈とは、遺言書によって相続財産の全部または一部を譲ることです。譲る相手は個人や団体、法人でもかまいません。 - 死因贈与が行われた場合

死因贈与とは、贈与者が死亡した時に効力が生じる贈与です。受贈者は、相続人以外でもかまいません。贈与者と受贈者の契約に基づいて贈与されます。遺贈と違い、死因贈与では契約が結ばれます。 - 生前贈与が行われた場合

生前贈与とは、相続人が存命中に財産を他者に贈与することです。

遺留分侵害額請求が認められる相続人と割合

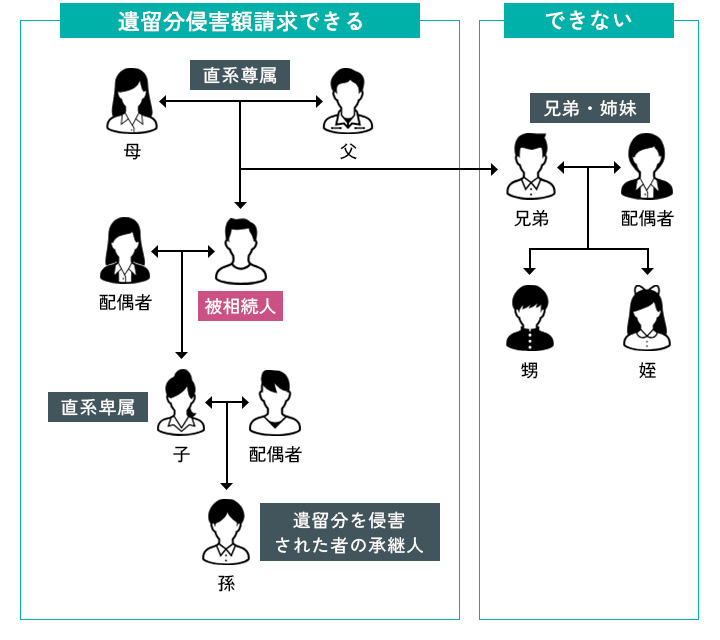

遺留分侵害額請求ができる相続人は、被相続人の配偶者、子ども・孫などの直系卑属、親・祖父母などの直系尊属です。また、遺留分侵害額請求ができない相続人は、兄弟姉妹・甥姪です。

遺留分には相続人全員の遺留分である「総対的遺留分」と、各相続人に割り当てられる「個別的遺留分」があります。

「総対的遺留分」は相続財産の2分の1(直系尊属のみが相続人の時は3分の1)です。

また、「個別的遺留分」は「総対的遺留分」を法定相続分で分けた金額です。

遺留分侵害額請求には期限(時効)がある

遺留分侵害額請求には時効があります。

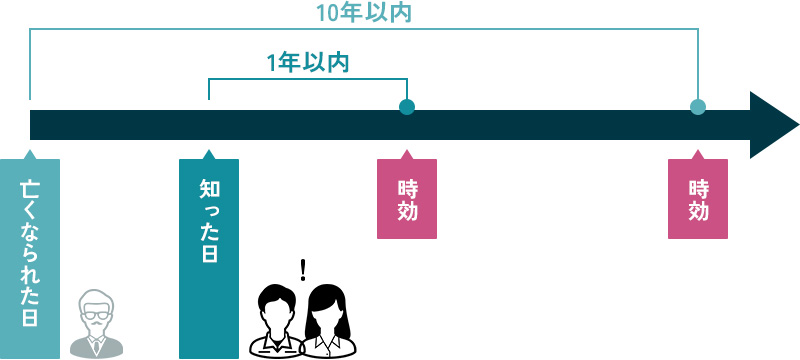

- 遺留分侵害額請求権の時効

相続開始とその相続が遺留分を侵害していることを知ってから1年以内です。 - 遺留分侵害額請求権の除斥期間

相続開始や遺留分を侵害していることを知らなくても、相続開始から10年経過すると、請求権が消滅します。 - 金銭支払い請求権の時効

遺留分侵害額請求から5年で金銭支払い請求権は時効を迎えます。

時効が近くても、遺留分を侵害している相手方に「遺留分侵害額に相当する金銭の支払いを請求する」旨の通知書を内容証明郵便で送付することで時効を中断できます。

遺留分侵害額請求は複雑で、デリケートな問題を含む場合も多くあります。

相手に直接連絡する前に一度、税理士等の専門家に相談することをおすすめします。

遺留分の計算方法

各相続人の遺留分の額を具体的に計算します。

【具体例】

- 預貯金:5,000万円

- 債務:1,000万円

- 生前贈与:2,000万円(受取人長女・相続開始前10年以内に贈与)

- 相続人:配偶者、長男、長女

- 遺言書の内容:長女に全財産を相続させる。

「遺留分計算の基礎となる相続財産の合計額」

5,000万円-1,000万円+2,000万円=6,000万円

「総対的遺留分」

6,000万円×1/2=3,000万円

「個別的遺留分」

- 配偶者 3,000万円×1/2=1,500万円

- 長女 3,000万円×1/2×1/2=750万円

- 長男 3,000万円×1/2×1/2=750万円

「長女受取額」

5,000万円-1,000万円-(1,500万円+750万円)=1,750万円

長女はこの相続で、債務及び配偶者と長男に遺留分侵害額分を支払った残り1,750万円を受け取ります。

税理士・司法書士・社労士・財務会計・会計・不動産・カンボジア

キークレアグループ一丸となって支援いたします!

092-406-6736

092-406-6736

受付時間:8:30-17:30 / 定休日:土・日・祝日

※相談は来所、オンライン可能

※30分以降は、30分毎に5,500円(税込)の有料相談となります

遺留分侵害額請求の流れ

自分の相続分が遺留分を侵害されている場合は以下の流れで遺留分侵害額請求を行います。

- 相続人間で話し合う。

- 内容証明郵便で遺留分侵害額請求書を送付する。

- 遺留分侵害額請求調停を申し立てる。

- 遺留分損害額請求訴訟を起こす。

①相続人間で話し合う

遺留分の侵害があった時は、まずは話し合うことで円満解決を目指しましょう。

話し合いで合意が得られたら必ず内容を「遺留分侵害額に関する合意書」に残しておきます。この合意書には、支払方法や支払時期を記載します。この合意書を作成することで、後の支払いをめぐるトラブルを防ぐことができます。

分割払いなど、一括して遺留分の支払いを受けないときは、合意書を公正証書にしておくことで法的な強制力を持たせることができます。

②内容証明郵便で遺留分侵害額請求書を送付する

遺留分侵害額請求権の消滅時効(相続開始とその相続が遺留分を侵害していることを知った時から1年以内)が迫っている場合は、時効が成立することを防ぐために、話し合いがまとまっていなくても遺留分侵害者に内容証明郵便を出しておく必要があります。

この郵便には、「遺留分を請求する」旨を記載します。

口頭で伝えただけでは相手に否定されることも考えられますが、内容証明郵便はいつ、誰から誰に、どんな文書を送ったかを証明できるため、裁判に発展した際に証拠として提出することができます。 遺言執行者がいる場合は、遺言執行者にも遺留分侵害額請求する旨を通知しましょう。

③遺留分侵害額請求調停を申立てる

話し合いがまとまらない場合は裁判所に調停を申立てます。基本的に相手方の住所地の管轄裁判所に申立てますが、当事者同士の合意があれば他の裁判所でも可能です。

調停委員が当事者双方の主張を個別に聞き、調整をしてくれるため、自分たちだけで話し合うよりも合意しやすいと言えます。調停室には申立人と相手方が交互に入りますので、直接顔を合わせて話し合う必要はありません。

調停の申立ての必要書類は以下の通りです。

- 家事調停申立書

- 土地遺産目録

- 建物遺産目録

- 現金、預貯金、株式等遺産目録

- 被相続人の出生時から死亡時までの全ての戸籍

- 相続人全員の戸籍謄本

- 遺言書の写し

- 遺産に関する証明書(不動産登記事項証明書、固定資産評価証明書、預貯金の残高証明書など)

④遺留分侵害額請求訴訟を起こす

調停でも遺留分侵害額請求が不成立となった場合は、請求者が原告となって訴訟を起こします。

請求する遺留分侵害額によって提起する裁判所が異なります。140万円以内は簡易裁判所、140万円以上は地方裁判所で訴訟を提起します。なお、調停をせずにいきなり訴訟を起こすことはできません。

訴訟には遺留分侵害の事実を立証するための証拠や、法的な主張が必要です。

そのためには相続財産・生前贈与・遺贈として何があるのかをしっかり調べて遺留分侵害額を正確に計算する必要があります。

裁判では裁判所が当事者の主張に基づいて相続財産の評価をします。遺留分の侵害が認められれば、遺留分相当額の金銭の支払いを命ずる判決が出ます。また、裁判の過程で裁判所が仲介して和解が行われるときもあり、その時は「和解調書」が作成され訴訟は終結します。

遺留分侵害額が発生した場合の相続税

遺留分侵害額は相続税の課税対象です。相続税申告前と後では申告する内容が異なります。

- 相続税申告前に遺留分侵害額を受け取った場合

- 遺留分権利者(遺留分を請求した人)と遺留分義務者(遺留分を請求された人)がそれぞれ相続税の申告期限までに申告を行う必要があります。

- 相続税申告後に遺留分侵害額を受け取った場合

- 遺留分義務者が「更正の請求」をした場合、遺留分権利者は修正申告または期限後申告を行う必要があります。

- 遺留分義務者が「更正の請求」をしなかった場合、遺留分権利者が修正申告または期限後申告は不要です。

「更正の請求」とは、既に行った申告について税額等が過大であった場合に行う税金の還付請求です。

遺留分義務者は遺留分侵害額の支払いで相続した財産が減るので、支払った相続税が過大になります。この場合、その事由を知った日の翌日から4か月以内に「更正の請求」をすることができ、払い過ぎた相続税額が還付されます。

遺留分侵害額請求は自分でできる?キークレアができるサポート

遺留分侵害額請求は遺留分を侵害されていることを知ってから請求権の時効成立までの期間が1年と短いこと、また、実際に請求するには相続財産・生前贈与・遺贈の額を正確に把握しなければならないこと、調停が成立しなければ訴訟を起こす必要があるなど、煩雑な手続きを踏む必要があります。

キークレア税理士法人には相続税申告に特化した税理士が在籍しておりますので、遺留分侵害額請求にもご満足頂ける対応をしております。

また、弁護士事務所と提携し、万が一訴訟になっても、ワンストップでの対応が可能です。

また、相続でもめないよう遺留分侵害のない公平な遺産分割をご提案させて頂きます。

相続に関するご相談はぜひキークレア税理士法人にお任せください。

遺留分侵害額請求をされた場合の対応

もし、遺留分侵害額請求を起こされたらどうしたらいいのでしょうか。

遺留分は一定の相続人に保証された法律上の正当な権利ですので、無視せず対応することが大切です。

無視してしまうと訴訟を起こされるリスクがあります。また、話し合いや調停、訴訟で決まった遺留分を支払わない場合、財産を差し押さえられてしまう可能性があります。

遺留分侵害額請求には誠実に対応しましょう。

遺留分侵害額請求に関するQ&A

遺留分侵害額請求権は相続されますか?

A.相続されると考えられています。

遺留分侵害額請求権を行使しないまま相続人が亡くなった場合、遺留分侵害額請求権は一身専属性(被相続人にのみ帰属する権利)を有しないと考えられており、その請求権は相続されると考えられます。

相続人が複数人いるときは、各々の相続分に応じて請求することができます。遺留分侵害額請求権を相続して行使する場合も、時効には注意する必要があります。

遺留分侵害額請求をする相手が複数人いる場合はどうなりますか?

A.遺留分侵害額請求は、相続財産を取得し遺留分を侵害した人に対して行うことができます。

財産の受け取り方によって、次の順序で請求します。誤った相手に遺留分侵害額請求の通知をしても効力が発生しないので注意が必要です。

- 相続によって財産を取得した人が複数人いる場合

相続で取得した人へ先に請求。 - 相続または生前贈与で財産を取得した人が複数人いる場合

取得した財産額に応じて請求。 - 生前贈与によって財産を取得した人が複数人いる場合

贈与時期の新しい人から請求。

なお、遺留分侵害額請求を受ける人が相続人の場合は、自身の遺留分を控除した侵害額を負担します。

また、負担すべき遺留分侵害額請求額を支払えない人がいる場合でも他の負担者に請求はできません。非常に複雑かつデリケートな問題になりますので、専門家に相談されることをお勧めします。

遺留分の侵害など相続に関するお悩みはキークレア税理士法人までご相談ください

不平等な遺言書によって遺留分を侵害された相続人は、遺留分を取り戻すことができ、その権利を「遺留分侵害額請求権」といいます。

不平等な内容の遺言書があっても、相続をあきらめる必要はありません。一方で、請求には期限があり、期限内に特別受益も含めた相続財産を精査して遺留分を侵害されている事実を知ることは難しいといえます。

また、遺留分侵害額請求制度には侵害額の算定や期限など法律をふまえた準備が必要です。さらに、遺留分侵害額請求を相続人の間で行うことは、後々の関係性へも大きな影響を与えるとてもデリケートな問題ともいえるでしょう。

キークレア税理士法人には相続税申告の実績が豊富な税理士が在籍しております。また、提携の弁護士事務所に依頼することで、万が一訴訟になった場合でもワンストップでの対応が可能です。

遺留分侵害など、相続に関するお悩みはぜひキークレア税理士法人にお任せください。