相次相続控除とは?申告要件や計算の具体例などわかりやすく解説

目次

相次相続控除とは、相次相続が発生した場合に相続税の負担を軽減する目的で設けられている制度です。

相次相続とは文字通り相次いで(あいついで)相続が起こることを言い、10年以内に複数回の相続が起こることを指します。

相次相続が起こると、短期間の間に同じ相続財産に対して相続税が課されるため、相続税の負担が重くなります。

そのため、相次相続控除で相続税の負担が軽減されます。

このコラムでは、相次相続控除の概要と、軽減される相続税額についてご説明いたします。

相次相続控除とは

相次相続控除とは、相次相続が発生した場合に納付する相続税額を減らす制度です。

短期間に相続が複数回発生すると、相続税の納税が短期間の間に複数回発生する可能性があります。

相次相続控除は、相続税がほかの税金と比べて高額になりがちなこと、短期間に同じ相続財産に対して複数回課税されることから相続人の負担を軽減する目的で規定されています。

相続税の控除額は、最初に発生した相続から次に発生した相続までの期間が短いほど多くなります。

なお、最初に発生した相続を一次相続、次に発生した相続を二次相続と言います。

数次相続の違い

相次相続に似た相続に数次相続があります。

数次相続とは、一次相続が発生した後、遺産分割を行わないうちに相続人が死亡し、二次相続が発生した状態を言います。

一方、相次相続とは一次相続が発生し、遺産分割や相続税申告をした後、一次相続の発生から10年以内に二次相続が発生することを言います。

遺産分割が終わっていなければ数次相続、遺産分割や相続税申告が終わっていて一次相続と二次相続の間が10年以内であれば相次相続になります。

数次相続であっても一次相続と二次相続の間が10年以内であれば、相次相続控除を受けることができます。

相次相続控除の申告要件

相次相続控除を適用するためには次の3つの要件を満たしている必要があります。

それぞれ詳しくご説明いたします。

- 相続人であること

- 前回の相続から10年以内に今回の相続が発生したこと

- 前回の相続で相続人に相続税が課されたこと

①相続人であること

相次相続控除の一つ目の適用要件は、二次相続において被相続人の相続人であることです。

つまり、一次相続で相続や遺贈、相続時精算課税による贈与によって取得した人の財産を、二次相続で相続した人に適用されます。

二次相続で代襲相続人として相続した場合でも適用されます。

一方、相続人でない人が遺贈で財産を取得した場合には適用できません。

また相続放棄や相続欠格、相続廃除で相続権を失った人にも適用できません。

②前回の相続から10年以内に今回の相続が発生

相次相続控除の二つ目の適用要件は、一次相続の発生から10年以内に二次相続が発生していることです。

理由は、相次相続控除が短期間に相次いで発生した相続の税負担を軽くするための制度だからです。

③前回の相続で被相続人に相続税が課せられた

相次相続控除の三つ目の適用要件は、今回の被相続人が一次相続で財産を取得し相続税を納めていることです。

一次相続で財産を相続していても、相続税を納付していなければ適用されません。

なお、納めた相続税として計算するのは相続税本税だけで、延滞税や過少申告加算税などペナルティで課された税金は相次相続控除の対象外です。

いくら控除される?相次相続控除の計算方法

相次相続控除で控除される相続税額の計算式は以下の通りです。

各相続人の相次相続控除額=A × C/(B-A) × D/C × (10-E)/10

ただし、C/(B-A) が 100/100 を超えるときは 100/100 とします。

A:二次相続の被相続人が一次相続の際に課された相続税額

相続時精算課税分の贈与税額控除後の金額をいい、延滞税や過少申告加算税を含みません。

B:二次相続の被相続人が一次相続で取得した純資産価額

「取得財産の価額+相続時精算課税財産の価額-債務・葬式費用の金額」で計算します。

C:二次相続の純資産価額の合計額

相続や遺贈によって取得した財産、相続時精算課税制度を適用した財産、生前贈与加算された財産などすべての人が取得した財産の合計額です。

D:相次相続控除を適用する相続人が二次相続で取得した純資産価額

E:一次相続から二次相続までの年数

1年未満は切り捨てます。

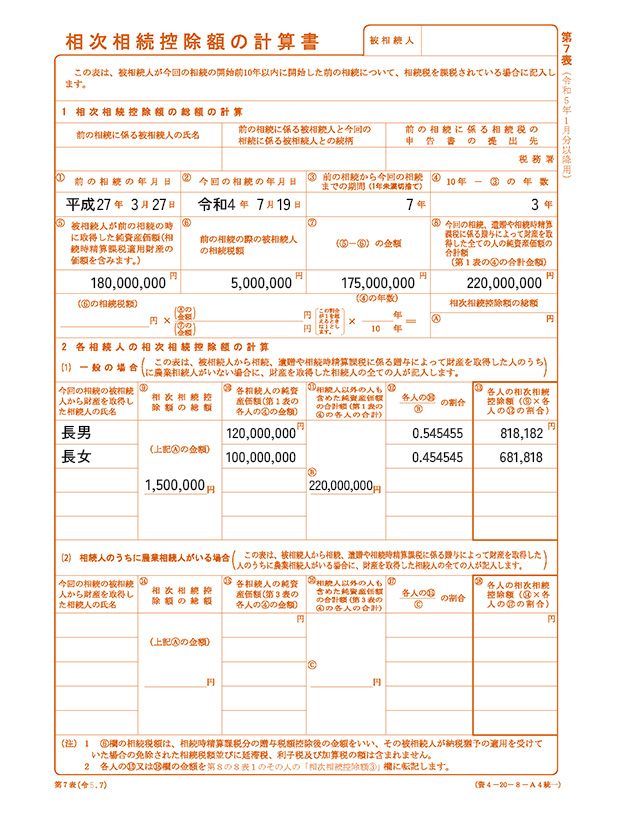

相次相続控除の計算例

相次相続控除で控除される相続税額の計算例は以下の通りです。なお、(A)、(B)、(C)、(D)、(E)は3 計算方法でご説明した記号です。

- 被相続人…母

- 相続人…長男、長女

- 父の死亡年月日…平成27年3月27日

- 母の死亡年月日…令和4年7月19日 父は母の7年4か月前に死亡→7年(E)

- 母は一次相続で純資産価額1億8千万円(B)の財産を相続し、相続税500万円(A)を納税

- 二次相続での純資産価額の合計額2億2千万円(C)

- 二次相続の相続人

- 長男:純資産価額1億2千万円相続(D)

- 長女:純資産価額1億円相続(D)

【相次相続控除で控除される相続税額】

長男:500万×2億2千万円÷(1億8千万円-500万円)×1億2千万円÷2億2千万円×(10-7)÷10=818,182円

長女:500万×2億2千万円÷(1億8千万円-500万円)×1億÷2億2千万円×(10-7)÷10=681,818円

※長男、長女ともに、2億2千万円÷(1億8千万円-500万円)が100/100を超えるため100/100とします。

相次相続控除の申請方法

相次相続控除を適用するには通常の相続税の申告と同様に申告期限まで(相続開始日の翌日から10か月以内)に、被相続人の死亡時の住所地を管轄する税務署に相続税の申告が必要です。

通常の申告書に加えて相続税申告書の「第7表 相次相続控除の計算書」に必要事項を記載して提出します。

相続税の申告書は税務署窓口や国税庁ホームページから入手できます。

申告は税務署に直接持参するほか、郵送やe-Taxでもできます。

相次相続控除申告書の記載例

3.1の例に基づいた計算書(第7表 相次相続控除額の計算書)の記載例は以下の通りです。

添付書類

相次相続控除の適用を受けるには、相続税申告書「第7表 相次相続控除の計算書」以外の添付書類は特に決められていません。

しかし、計算の根拠として、一次相続の次の申告書を添付するとよいでしょう。

- 第1表 相続の申告書

- 第11表 相続税がかかる財産の明細書

- 第11の2表 相続時精算課税適用財産の明細書・相続時精算課税分の贈与税額控除額の計算書

- 第14表 純資産価額に加算される暦年課税分の贈与財産価額等の明細書

- 第15表 相続財産の種類別価額表

税理士・司法書士・社労士・財務会計・会計・不動産・カンボジア

キークレアグループ一丸となって支援いたします!

092-406-6736

092-406-6736

受付時間:8:30-17:30 / 定休日:土・日・祝日

※相談は来所、オンライン可能

※30分以降は、30分毎に5,500円(税込)の有料相談となります

【ケース別】押さえておきたい相次相続控除のポイント

相次相続控除の適用を受ける際に、押さえておきたいポイントをご紹介いたします。

相続税の申告をした後でも適用できる

相次相続控除の適用には、制度の適用を受けるために当初の申告時に意思表示をする「当初申告要件」がありません。

そのため、当初の申告期限から5年以内(相続開始の翌日から5年10か月以内)であれば更正の請求によって相次相続控除の適用を受けることができます。

なお、相次相続控除の計算の基礎となる一次相続の納付税額は相続税本税だけです。

延滞税や過少申告加算税などペナルティで課された税金は、相次相続控除の対象外となることに注意が必要です。

遺産が未分割でも適用できる

相次相続控除の適用には、制度の適用を受けるために相続税の申告期限までに、相続財産を分割していなくてはならないという要件がありません。

申告期限までに遺産分割が決まらない場合でも、法定相続分で分割したと仮定して相次相続控除の適用ができます。

兄弟姉妹間の相続でも適用できる

兄弟姉妹間の相続でも要件を満たしていれば相次相続控除の適用ができます。

適用できる例は次の通りです(いずれも相次相続控除の要件を満たしているものとします)。

例1

一次相続の被相続人:父 相続人:長男、次男

二次相続の被相続人:長男 相続人:次男

一次相続で長男が納税した父の相続税について、次男が相次相続控除の適用ができます。

例2

一次相続の被相続人:兄 相続人:弟

二次相続の被相続人:弟 相続人:弟の子

一次相続で弟が納税した兄の相続税について、弟の子が相次相続控除の適用ができます。

最初の相続から10年の間に3回の相続があった場合

10年の間に3回の相続があった場合、二次相続と三次相続で要件を満たしていれば、それぞれ相次相続控除の適用ができます。

二次相続では一次相続で納税した相続税が、三次相続では二次相続で納税した相続税がそれぞれ相次相続控除の対象になります。

【注意!】相次相続控除が受けられないケース

要件を満たさなければ、相次相続控除が受けられません。

要件を満たさないケースをご紹介いたします。

被相続人が前回の相続で相続税が課税されていないケース

被相続人が一次相続で相続財産が基礎控除額以下であったり、相続税額控除や特例の適用を受けたりして相続税が課せられていない場合は、一次相続で相続税の納付がないため要件を満たさず相次相続控除の適用が受けられません。

同時に死亡したケース

何らかの事故や災害などで数人が同時に死亡した場合、同時死亡した人同士は相続しないと規定されています。

相続しないため相続税の納付がなく、相次相続控除の適用が受けられません。

相次相続控除と他の控除は併用できる?

相続税額を直接減額できる控除には以下のものがあります。

これらの控除は条件を満たせば併用することができます。

相続税の税額控除は下記の1から6の順に優先的に行います。

控除した結果、相続税額が0円になった場合はそれ以上控除することはできず、相続税が還付されることはありません。

- 暦年課税分の贈与税額控除

- 配偶者の税額軽減

- 未成年者控除

- 障害者控除

- 相次相続控除

- 外国税額控除

なお、これらの税額控除以外に相続時精算課税の贈与税額控除があります。

相続時精算課税の贈与税額控除を適用し、納付する相続税額から引ききれなかった残額については、相続税の還付を受けることができます。

相次相続控除や相続税の計算・申告を税理士に相談するメリット

実際に相次相続控除額を計算するには、一次相続で取得した純資産価額や相続税額のほかに、二次相続での純資産価額が必要です。

一次相続については、一次相続の相続税申告書から転記できますが、二次相続については新たに計算する必要があります。

なお、純資産価額は、「取得財産の価額(相続財産の相続税評価額)+相続時精算課税適用財産の価額-債務及び葬式費用の金額」で計算します。

純資産額だけではなく、相次税額控除額も計算が複雑です。

税理士に依頼すればこれらの計算だけでなく、他に適用できる課税価格からの控除や課税価格の特例、非課税限度額、各種税額控除を判断し、相続税額を適切に算出することができます。

相次相続は申告不要なこともある

相次相続控除を適用して相続税額が0円になった場合には、相続税申告が不要です。

ただし相次相続控除のほかに、小規模宅地等の特例や配偶者の税額軽減の税額軽減など、申告することで適用される特例も適用して相続税額が0円になった場合には相続税申告が必要ですので注意が必要です。

各種控除など相続税に関するご相談は経験豊富なキークレア税理士法人にお任せください

相次相続が発生した場合、相次相続控除が適用されて相続税の負担が軽減します。

ただし、相次相続控除を適用するには一定の要件を満たす必要があります。

相次相続控除以外にも相続税には課税価格からの控除や課税価格の特例、非課税限度額、各種税額控除など、相続税額を減額することができる制度はありますが、それぞれの制度を適用するには一定の要件を満たす必要があります。

キークレア税理士法人は相続手続きの専門チームがあり、相続税申告に多数の実績があります。

相続税に関する特例や控除などを適用できるか適切に判断し、相続税申告を行っております。

各種控除の適用など、相続税に関するご相談は経験豊富なキークレア税理士法人にお任せください。