遺産分割協議とは?進め方や注意点について

目次

遺産分割協議は、相続が発生した際に、相続人全員で相続財産の分割方法を話し合う重要なプロセスです。この話し合いでは、全員が合意すれば、法定相続分や遺言書の内容に拘束されることなく、異なる割合での分割が可能です。しかし、相続財産に対する各相続人の思い入れが違うため、協議中にトラブルが発生することもよくあります。

このコラムでは、遺産分割協議の進め方、注意すべきポイント、そして協議が合意に至らなかった場合の対応策について詳しく説明します。

遺産分割協議とは

遺産分割協議とは、相続財産の分割について相続人全員で話し合う手続きのことを指します。ただし、すべての相続でこの協議が必要なわけではなく、場合によっては不要なこともあります。遺産分割協議が必要かどうかは、次のようなケースで判断されます。

遺産分割協議が必要な場合

- 相続人が複数いるが、遺言書がない場合

- 相続登記や相続税の申告などの手続きが必要な場合

- 相続に関連するトラブルを未然に防止したい場合

遺産分割協議が不要な場合

- 遺言書があり、その内容に従って遺産を分割する場合

- 相続人が一人しかいない場合

- 法定相続分に基づいて分割する場合

なお、遺言書が存在する場合でも、相続人全員が合意すれば、遺産分割協議により遺言書の内容とは異なる割合で分割することが可能です。

遺産分割協議をしないとどうなる?

遺産分割協議がいつまでもまとまらず、遺産分割協議書を作成できないと、共有になってしまう相続財産があります。

例えば、不動産は登記しようとする不動産一つ一つについて全て法定相続分で共有する相続登記しかできません。共有状態を放置しておくと、他の相続人の債権者から共有財産を差し押さえられる可能性があります。

遺産分割協議には期限がありません。しかし相続放棄の期限は相続が開始したことを知った日から3か月以内、相続税申告の期限は相続が開始したことを知った日の翌日から10か月以内ですので、早めに協議することをお勧めします。

遺産分割協議の進め方

遺産分割協議の進め方は以下の通りです。以下でそれぞれご説明いたします。

- 遺言書がないか確認する

- 相続人を確定する

- 相続財産を調査する

- 遺産分割協議を行う

- 遺産分割協議書を作成する

①遺言書がないか確認する

遺産分割の手続きを進める際、まず遺言書の存在を確認することが重要です。遺言書には、「自筆証書遺言」、「公正証書遺言」、「秘密証書遺言」の3種類があります。

「自筆証書遺言」は、被相続人が自宅で保管していることが一般的ですが、法務局の「自筆証書遺言書保管制度」を利用している場合は、法務局に保管されています。「公正証書遺言」は、公証役場に保管されており、「秘密証書遺言」は、公証役場で証明された後に相続人の自宅で保管されていることが多いです。

どの種類の遺言書であっても、遺言書が確認できた場合は、基本的にその内容に従って遺産を分割することになります。

②相続人を確定する

遺産分割協議は相続人全員が合意しなければ成立しません。そのため、遺産分割協議の前に相続人を確定する必要があります。相続人を調査するには、被相続人の出生から死亡まで連続した戸籍謄本等が必要です。戸籍を調べることで配偶者・両親・子どもなどを漏れなく確認でき、相続人を確定することができます。

相続人となる人は家族内でわかっていると思いがちですが、婚外子を家族に黙って認知していた、離婚した配偶者との間に子どもがいた、家族が知らない間に養子縁組をしていた、などのケースもありますので、必ず戸籍謄本で確認する必要があります。

相続人調査の方法③相続財産を調査する

次に相続財産のすべてを明らかにします。相続財産の調査は相続人の確定と並行して行うことができます。遺産分割協議成立後に新しい財産があることが発覚すると、遺産分割協議のやり直さなければいけない場合もあります。また、相続財産の全てがわからない状態では、相続放棄の判断や相続税申告が必要か否かの判断もできません。漏れなくすべての財産を把握することが大切です。

| 財産 | 確認するもの | |

|---|---|---|

| 資産 | 不動産 |

|

| 現金・預貯金・有価証券 |

|

|

| 生命保険契約 |

|

|

| 貴金属・骨董品・美術品 |

|

|

| 自動車 |

|

|

| 負債 | 借金・ローン |

|

| 未払の税金等 |

|

④遺産分割協議を行う

相続人調査と相続財産調査が完了したら相続人全員で遺産分割協議を行います。遺産分割協議では、誰が何を相続するのか具体的に協議します。遠方に住んでいるなどで相続人全員が集まることが難 しい場合は、以下のような方法で遺産分割協議をすることも可能です。

- 電話

- ビデオ通話

- メール等

- 誰かが他の相続人の元へ出向き承諾を得る

協議の成立には相続人全員の合意が必要です。もし、相続人の中に未成年者がいる時は親権者(親権者も相続人の場合は特別代理人)が、認知症などで判断能力がない人がいる場合は成年後見人がそれぞれ代理人として協議に参加する必要があります。

⑤遺産分割協議書を作成する

遺産分割について話し合いがまとまったら遺産分割協議書を作成します。遺産分割協議書とは誰がどの財産をどのように相続するのかを記載した書類です。

遺産分割協議書の提出先と手続きの内容は次の通りです。

- 不動産の所在地を管轄する法務局・・・相続登記

- 金融機関や証券会社・・・解約、名義変更

- 運輸支局・・・普通自動車の名義変更

- 被相続人の死亡時の住所地を所轄する税務署・・・相続税申告

遺産分割協議書が不要な場合であっても、相続の内容を証明する書類になるため、作成することをお勧めします。

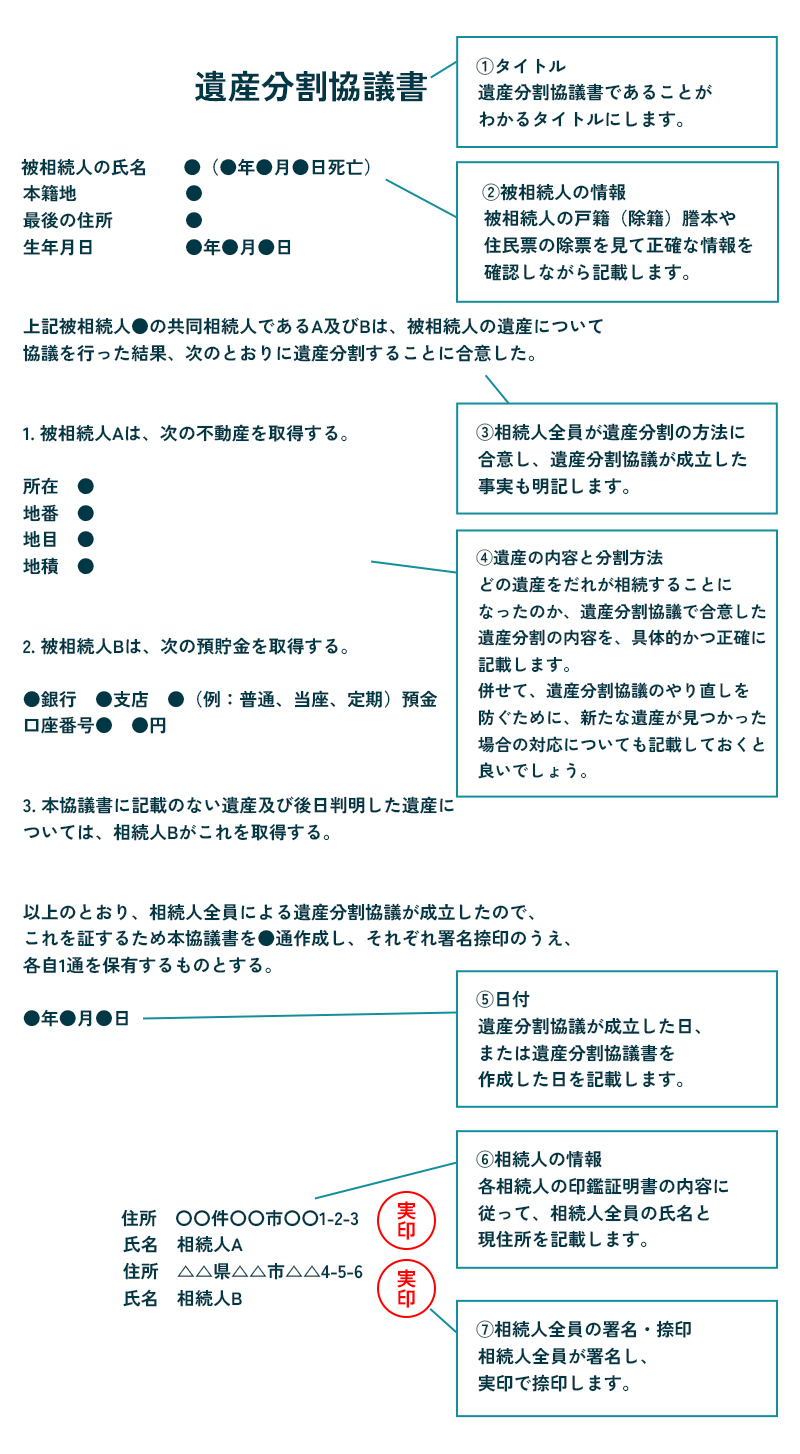

遺産分割協議書のひな形

遺産分割協議書には決まった形式はありません。用紙の種類やサイズも決まっておらず、パソコンで作成し印刷したものでも、手書きでも大丈夫です。しかし、内容に不備があれば遺産分割協議書が無効とされ、相続手続きが滞ってしまいます。無効にならないために、記載内容のポイントをご説明いたします。

遺産分割協議書に記載する事項

- タイトル

- 被相続人の情報(氏名、死亡日など)

- 遺産分割協議への合意の事実

- 遺産の内容と分割方法

- 遺産分割協議書を作成した日付

- 相続人の氏名、現住所、被相続人との続柄

- 相続人全員の署名、捺印(実印)

また、遺産分割協議書が複数枚になってしまった場合には、相続人各自の実印をページの境目ごとに契印として押すか、製本テープを利用して綴じ、表面と裏面の2か所に契印を押します。

税理士・司法書士・社労士・財務会計・会計・不動産・カンボジア

キークレアグループ一丸となって支援いたします!

092-406-6736

092-406-6736

受付時間:8:30-17:30 / 定休日:土・日・祝日

※相談は来所、オンライン可能

※30分以降は、30分毎に5,500円(税込)の有料相談となります

遺産分割協議をスムーズに行うための注意点

原則遺産分割協議のやり直しはできない

原則として、一度成立した遺産分割協議はやり直すことができません。ただし、相続人全員が合意している場合など、一定の条件が揃えば再度協議を行うことが可能です。

また、最初の遺産分割協議が法的に問題なく有効だった場合、再度の協議により贈与税や所得税が発生する可能性があるため、注意が必要です。

さらに、以下のようなケースでは、遺産分割協議自体が無効となるため、必ずやり直さなければなりません。すでに相続税の申告を済ませている場合は、修正申告や更正の請求を行います。

- 相続人全員が協議に参加していなかった場合

- 未成年者や判断能力が欠如している相続人が単独で協議に参加していた場合

- 相続人の中に未成年者がいて、その親権者も相続人であったが、特別代理人の選任を行っていなかった場合

このような状況では、必然的に再協議が必要となります。

相続放棄や限定承認は3ヶ月以内に手続きが必要

相続人は、被相続人の相続財産について、以下の3種類の相続方法を選択することができます。

- 単純承認

- 限定承認

- 相続放棄

民法では相続開始があったことを知った日から3か月を「熟慮期間」と規定しています。この期間内に、相続人が誰であるかと相続財産の全てを確認し、どの相続方法を選択するかよく考えて決定することが大切です。

期限のある相続手続き【一覧】| 相続方法 | 内容 |

|---|---|

| 単純承認 |

|

| 限定承認 |

|

| 相続放棄 |

|

相続税の申告がある場合の期限は10ヶ月以内

遺産分割協議自体には特定の期限は設けられていません。しかし、相続税の申告期限は、相続の開始を知った日の翌日から10か月以内とされています。

もし遺産分割協議が相続税の申告期限までに完了しなかった場合、未分割の相続財産は法定相続分に基づいて按分された金額で相続したものとみなし、その額に基づいて相続税を計算し、申告および納税を行います。後に遺産分割が決まった際には、修正申告や更正の請求を行います。

また、配偶者の税額軽減や小規模宅地等の特例を利用する場合、たとえ相続税が発生しなくても申告は必要です。ただし、未分割の状態ではこれらの特例を適用することはできません。この場合、申告書に「申告期限後3年以内の分割見込書」を添付する必要があります。そして、遺産分割協議が完了した後、4か月以内に更正の請求をすることで特例の適用を受けることが可能です。

相続税の申告が必要なケース特別受益や寄与分にも考慮が必要

遺産分割協議を公平かつスムーズに行うためには以下のことにも考慮する必要があります。

- 特別受益

特別受益とは、被相続人から一部の相続人だけが生前贈与や遺贈、死因贈与などで受けた特別の利益のことです。 - 寄与分制度

寄与分制度とは、相続人が被相続人の財産の維持や増加に貢献した場合に、他の相続人よりも多く財産を相続できる制度です。

特別受益も寄与分も、それらに該当するかの判断が難しいと言えます。相続人同士の争いになることも考えられますので、税理士等の専門家にご相談されることをお勧めします。

遺産相続の寄与分とは?認知症など判断能力が不十分な相続人がいる場合は成年後見人が必要

認知症や障害などにより判断能力が不十分な相続人が参加した遺産分割協議は、無効とされる可能性があります。そのような場合、成年後見人が判断能力が不十分な相続人に代わって遺産分割協議に参加する必要があります。

成年後見人とは、認知症などで判断能力が低下し、本人が法律行為を行うことが難しくなった際に、本人の代わりに法律行為を行う役割を持つ人です。成年後見人の選任は、本人や関係者からの申し立てを受けて家庭裁判所が行います。この選任手続きには、申し立てから2〜3か月かかることが一般的です。そのため、早めの準備を心がけることが重要です。

成年後見制度とは?遺産分割協議がまとまらない時の対応

相続財産の中に不動産などの分割しづらい財産が多く含まれている、相続人同士が疎遠である、などの事情がある場合は、遺産分割協議がまとまらない可能性があります。その場合は、家庭裁判所の遺産分割調停や審判で分割方法を決めます。

遺産分割調停

遺産分割調停とは、家庭裁判所の裁判官と調停委員から成る調停委員会が、相続人それぞれの意見を聞きながら、全員の合意を目指す手続きです。調停が成立すれば、調停調書が作成されます。

この手続きでは、第三者である調停委員が仲介することで、冷静な話し合いが進められるのが特徴です。ただし、調停の結果が出るまでには通常1~2年ほどの時間がかかることが多く、自分の主張がすべて認められるとは限りません。

遺産分割審判

遺産分割調停を行っても不成立となった場合は自動的に遺産分割審判の手続きが開始されます。

遺産分割審判とは、当事者からの主張や提出された証拠書類に基づいて裁判官が相続財産の分割方法を決める手続きです。決定すると相続人全員に審判書が送付されます。決定は当事者が納得していなくても行われます。

なお、審判の最中にも当事者間の話し合いが行われることがあり、話し合いでまとまった場合には調停調書が作成されます。

遺産分割協議のときに知っておくべき相続税対策

遺産分割協議をすることで適用できる特例は次の通りです。

- 小規模宅地等の特例

被相続人の自宅として使っていた宅地(特定居住用宅地等)や被相続人が賃貸用に使っていた宅地(貸付貸付用宅地等)などの評価額が減額できる制度です。それぞれに適用される限度面積や減額割合があります。 - 配偶者の税額軽減

被相続人の配偶者が相続した相続財産のうち、課税対象となる金額が1億6千万円と配偶者の法定相続分相当額のどちらか多い金額までであれば、相続税がかからない制度です。

それぞれ適用要件が細かく決められています。また、配偶者の税額軽減を適用するために配偶者が多く相続することで、二次相続での相続税額が多くなってしまう可能性があります。適用をお考えの際は税理士等の専門家にご相談することをお勧めします。

小規模宅地等の特例とは? 相続税の配偶者控除とは?キークレア税理士法人が遺産分割協議のお力になります。ぜひご相談ください。

遺産分割協議は相続財産に不動産等が含まれている場合や、特例を適用しようとする場合には必ず必要になります。相続人同士が疎遠であったり、特定の相続財産に思い入れがあったりする場合は遺産分割協議が難航することも予想されます。

キークレア税理士法人では遺産分割協議がスムーズに進むよう、相続人調査や財産調査をサポート致します。また、弁護士事務所や司法書士事務所と提携して遺産分割協議書の作成から相続税申告までワンストップで対応させて頂きます。

キークレア税理士法人が遺産分割協議のお力になります。相続税に関するお困りごとはぜひキークレア税理士法人にご相談ください。