【サンプル付き】インボイス制度の適格請求書とは?書き方などを解説

目次

2023年10月から、いよいよインボイス制度が導入されました。

このインボイス制度は、全ての事業者に影響することとなるため、制度の理解は必須です。

今回は、このインボイス制度に用いられる請求書について書き方や注意点などを細かく説明いたします!

インボイス制度の適格請求書とは

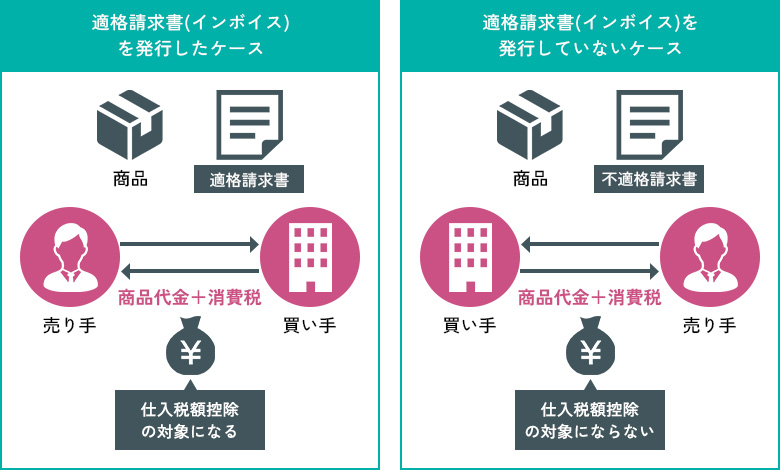

まず、適格請求書(インボイス)とは、売り手が買い手に対して適用税率や消費税などを正確に伝えるため書類のことです。

この適格請求書には、現行の区分記載請求書に、「登録番号」や「適用税率」及び「消費税額等」の事項が追加で記載されている必要があります。

適格請求書を用いたインボイス制度は、2023年10月から開始されます。2023年9月までは、売り手が発行した請求書は、すべて仕入税額控除を受けることができます。

しかし、2023年10月以降は、この適格請求書でなければ、仕入税額控除を受けることができません。

適格請求書を発行できるのは、適格請求書発行事業者のみで、この適格請求書発行事業者は消費税の課税事業者でなければなりません。

つまり、免税事業者の場合は、適格請求書を発行することができないということです。

免税事業者が適格請求書を発行したい場合は、課税事業者になるという方法が考えられますが、課税事業者になった場合、同時に消費税の納税義務が発生することとなります。

そのため、現在免税事業者である場合は慎重に検討する必要があります。

インボイス制度(適格請求書等保存方式)とは

インボイス制度の正式名称は「適格請求書等保存方式」です。

すでに述べたように、インボイス制度は2023年10月1日から導入される制度で、消費税を正しく計算するためのものです。インボイス制度が導入されると、適格請求書(インボイス)を用いて、仕入税額控除を行うこととなります。

このインボイス制度は課税事業者や免税事業者を問わず、すべての事業者に影響が生じることとなり、正確に制度の内容を理解しておく必要があります。

インボイス制度における影響や対策については、以下のリンクをご参照ください。

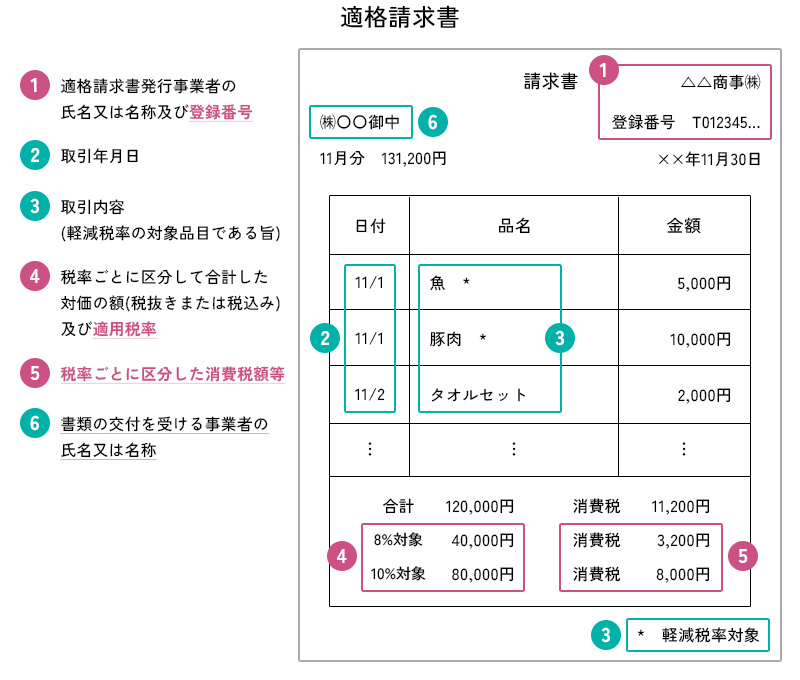

【サンプル付き】適格請求書の書き方

適格請求書は様式などが特に決まっておらず、レシートや領収書などの簡易的な請求書でも必要記載事項を記載していることで、インボイスの適用を受けることができます。

適格請求書の書き方については、国税庁のホームページに記載例が掲載されているため、こちらを参考にしてみても良いと思います。

また、インターネット上で、無料のテンプレートをダウンロードし、適格請求書として使えるものもあります。こちらを用いて適格請求書を作成することもよいでしょう。

適格請求書の記載事項

すでに述べたように、適格請求書は必要事項を記載していなければ、仕入税額控除の適用ができません。

適格請求書として認められるには、以下の事項を記載している必要があります。

- 適格請求書発行事業者の氏名又は名称および登録番号

- 日付

- 取引内容

- 金額及び適用税額

- 税率ごとに区分した消費税額

- 書類の交付を受ける当該事業者の氏名又は名称

適格請求書に記載する消費税は、原則として税率ごとに区分する必要がありますが、税率が10%のみであれば、税率ごとに区分して合計額を記載する必要はないとされています。

また、適格事業者の登録番号の記載場所は特に指定はありません。ただ、発行事業者の氏名又は名称とあわせて記載することが求められているため注意が必要です。

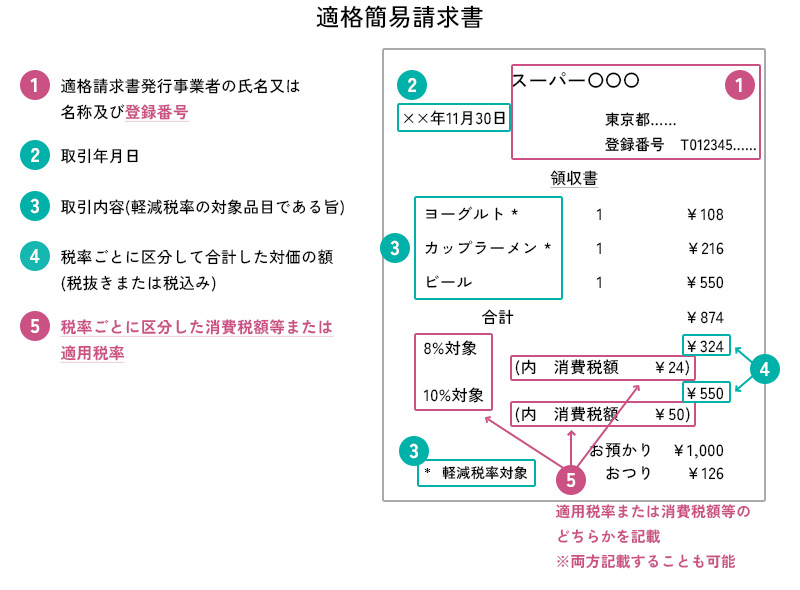

適格簡易請求書と適格請求書の違い

適格請求書発行事業者のうち、特定の業種については簡易的な適格簡易請求書の交付が認められています。特定の業種とは、不特定多数の人に対してサービスの提供を行う業種のことで、小売業や飲食店、タクシー業などがあげられます。

この適格簡易請求書に必要な記載事項は以下の通りです。

- 適格請求書発行事業者の氏名又は名称および登録番号

- 日付

- 取引内容

- 金額

- 税率ごとに区分した消費税額または適用税率

適格簡易請求書は、書類の交付を受ける事業者の氏名又は名称を記載する必要がないことから、適格請求書より簡易的な方法となります。

税理士・司法書士・社労士・財務会計・会計・不動産・カンボジア

キークレアグループ一丸となって支援いたします!

092-406-6736

092-406-6736

受付時間:8:30-17:30 / 定休日:土・日・祝日

適格請求書に記載する際の注意点

適格請求書を作成するには、必要事項を記載するだけでなく、注意すべき点がいくつかあります。

以下に列挙している注意点を事前に確認し、インボイス制度が導入された際に正確な適格請求書の発行ができるよう、準備をしておきましょう。

複数の書類による対応について

請求書や納品書の中には、複数枚にわたるものもあります。

適格請求書では、1つの書類のみですべての記載事項を満たす必要はなく、複数の書類の中に記載事項が満たされていれば、適格請求書として認められます。そのため、請求書や納品書が複数枚にわたる場合は、「納品書番号」などで関連を明確にしておくことが必要です。

税率ごとに区分した消費税額等の端数処理について

現行の区分記載請求書では、消費税の端数処理のルールは決まっていませんでした。しかし、インボイス制度においては、「1つのインボイスにつき、税率ごとに1回の端数処理」とされています。そのため、8%や10%といった税率ごとに合計額を計算し、その合計額に対してそれぞれ端数処理を行います。

明細ごとの端数処理を行っている場合には、システムの改修が必要となるため、注意が必要です。

適格請求書の発行方法

すでに述べているように、適格請求書を発行できるのは、適格請求書発行事業者のみとなっています。

適格請求書発行事業者は、税務署に登録申請書を提出し、審査を受ける必要があります。この登録申請書は国税庁のWebサイトからダウンロードをすることができます。また、e-taxからの申請も可能です。

登録申請が認められた事業者には、「T+13桁の番号」で構成された、登録番号が付与されることとなります。

この登録番号は、国税庁の適格請求書発行事業者公表サイトなどから検索することができます。

この登録申請は、インボイス制度が導入される2023年10月1日から適格請求書発行事業者になるには、2023年9月30日までに行う必要があります。

インボイス制度への対応には登録申請が必要!申請方法や登録期限を解説 国税庁(適格請求書発行事業者の登録申請書)適格請求書の保存義務

適格請求書は、発行した側も、受け取った側も一定期間の保存が義務付けられています。

この保存期間は、「発行した日が属する課税期間の最終日の翌月から2ヶ月が経過した日を起点に7年間」となっています。つまり、申告期限日の翌日から7年間であり、これは個人も法人も同様の期間が設定されています。

ただ、青色申告法人で欠損金が出た場合には、10年間の保存が必要となっています。

電子インボイスの保存と電子帳簿保存法

電子インボイスとは、適格請求書を電子データ化したもののことで「デジタルインボイス」とも呼ばれています。

この電子インボイスは、適格請求書を紙で管理する場合と比較して、電子データで作成・保存・管理ができるため、業務効率の向上や保存スペースの削減が期待されます。

電子取引による電子データは、電子帳簿保存法に準じた方法による保存が必要となります。これは、「電子帳簿保存」「スキャナ保存」「電子取引」といった3つの保存方法により、適切な保存方法で管理する必要があります。

そのため、電子インボイスを検討している場合には、電子帳簿保存法を把握しておくことが重要です。

インボイス制度のご不明点や導入後の税務・会計処理はキークレアにご相談ください

適格請求書の書き方やルールは複雑であることから、インボイス対応の会計システムの導入も検討すべきかと考えられます。

キークレアでは、インボイスに対応したクラウド会計の導入支援も行っています。また、クラウド会計の導入だけでなく、導入後もインボイス制度に対応した会計処理や制度に関する相談を積極的に受け付けています。

クラウド会計の導入だけでなく、その後の相談まですべてキークレアがトータルサポートをいたします。インボイス制度について不明な点があれば、ぜひ一度キークレアにご相談ください。